こんにちは。大阪市城東区の税理士、山本健介です。

年が明けて令和2年、1月ももう半分が過ぎました。

私は兵庫県加古川市の出身ですが、小学生のとき、ある年の3学期の始業式で校長先生がこんなことを言いました。

「1月は行く、2月は逃げる、3月は去る。この3学期は気がつけばあっという間に過ぎてしまいます」

たしかに子供のころ、3学期はいつも短かった気がします。寒い寒いと言うてるうちに終わってた気がしますね。

大人になってからも1月と2月は少し短いです。3月は春休みがないので、大人にとっては普段どおりの月ですが、税理士の仕事を始めてから、3月もせわしなくて短く感じる月のひとつになりました。

2月と3月は、個人の確定申告の時期です。今年は2月17日(月)から3月16日(月)が所得税の確定申告の受付期間で、納付期限も同じ3月16日(月)となっています。

この3月16日(例年は3月15日ですが、今年は15日が日曜日なので16日になっています)、所得税の申告・納付期限であると同時に、もうひとつ別の大切な手続きの期限にもなっています。

その手続きとは何か、ご存じでしょうか。

それは、所得税の青色申告承認申請書の提出期限です。

つまり、この令和2年から青色申告の適用を受けたい個人事業者は、3月16日(月)までに青色申告承認申請書を税務署に提出しなければなりません。

(なお、1月16日以降に事業を開始した場合は、その事業開始日から2カ月以内に提出すれば令和2年から適用を受けられます)

今回はこの青色申告の適用を受けると個人事業者にどんなメリットがあるのか、についてまとめてみたいと思います。

青色申告のメリット

以下のメリットについて、順にご説明したいと思います。

(1)青色申告特別控除(最高65万円)

(2)青色事業専従者給与の控除

(3)純損失の繰越し(3年)と繰戻し(1年)

(4)少額減価償却資産(30万円未満)の費用計上

(5)一括評価による貸倒引当金の計上(5.5%)

(1)青色申告特別控除(最高65万円)

これは文字通り、青色申告の適用を受けていれば、最高で65万円を事業所得から控除できますよ、という制度です。

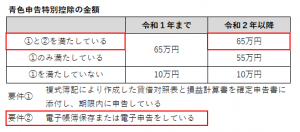

令和1年までは、複式簿記により作成した貸借対照表と損益計算書を確定申告書添付し、期限内に申告すれば65万円の控除が受けられました。また、それができない場合は10万円の控除になりました。

複式簿記というのは、いわゆる簿記検定3級などで勉強するふつうの簿記のことです。

令和2年からは所得税法の改正により、従来の要件に加えて、電子帳簿保存または電子申告をすれば65万円、従来の要件しか満たしていなければ55万円となりました(要件を満たさない場合の10万円はかわりません)。

これらを表にすると、こうなります。

ちなみに、この電子帳簿保存と電子申告ですが、電子帳簿保存の導入は個人事業者の負担も大きいので、電子申告を行っている税理士を探す方が簡単かと思います。

山本健介税理士事務所では全件電子申告を行っていますので、令和2年以降も65万円の控除を行うことが可能です。よろしければぜひご相談ください(すこし宣伝でした)。

(2)青色事業専従者給与の控除

事業をしていると、手伝ってくれるご家族にもお給料を払いたいと思うことがあると思います。

そのこと自体は良いことなのですが、税務署からみると家族に支払うお給料は家庭内のおカネの動きなので見えにくいため、ルールを大きく4つ設けています。この4つのルールを満たしていない家族への給料は、経費として認められず控除ができません。

1)青色申告の適用を受けていること

2)その家族が同一生計で15歳以上であり、その年の1/2以上の期間その家業だけに従事している(ほかの仕事はしていない)こと

3)「青色事業専従者給与に関する届出書」をその年の3月15日までに提出していること

4)給与の金額がその届出書の金額に記載された金額の範囲内で支払われていること

これらの要件を満たせば、ご家族に支払う給与を経費として控除することができます。

ただし、家庭内からおカネが出ていかずに経費として税金を減らすことができてしまう規定ですので、金額をいくらにしてもいいというわけではありません。

その給与の金額が、仕事の内容と見比べて大きすぎる場合は、経費として認められないことになっています。

(3)純損失の繰越し(3年)と繰戻し(1年)

事業所得などに損失(赤字)の金額がある場合、まずほかに所得があれば、そのほかの所得と相殺します。

それでもまだ損失の金額ある場合、またはほかに所得がない場合などで、青色申告の適用を受けているときは、その損失の金額を翌年以降3年間にわたって繰り越すことができます。

つまり、令和1年に300万円の損失がでても、令和2年から令和4年までの間に300万円以上の所得がでれば、令和1年の損失と相殺して所得をゼロにすることができます。

また、前年1年間に限り、損失を繰り戻すことも可能です。平成30年に500万円の所得があったとすると、令和1年の300万円の損失を平成30年に繰り戻して、平成30年の所得を200万円に修正し、超過した300万円の所得分の税金の還付を受けることができます。

これらは青色申告の適用を受けている場合に限り、認められている特典です。

(4)少額減価償却資産(30万円未満)の経費計上

これも青色申告の大きなメリットです。

青色申告の適用を受けていない場合、10万円以上の備品等を購入すると、いったん資産計上したうえで、翌年以降数年にわたって少しずつ経費計上しなければなりません。これを減価償却といいます。

ただ、パソコン1台買っても10万円くらいにはなりますので、それをひとつひとつ資産計上して減価償却するのは手間もかかりますし、所得も増えて税金面でも不利です。

この点、青色申告の適用を受けていれば、10万円ではなく30万円未満の資産まで、その年に全額経費として計上することができます。

メリットが大きいのでぜひ活用したい制度です。

注意点としては、この制度の適用を受ける金額の合計は年間300万円までです。

また、消費税の申告がない年の場合、30万円や300万円の金額判定は税込金額でおこないます。消費税の申告義務がある年で、税抜経理をしている場合は、税抜金額により判定することができます。

(5)一括評価による貸倒引当金の計上(5.5%)

11月や12月の売上が、年をまたいで翌年1月に入金される場合には、その売上を「売掛金」として、12月末の貸借対照表に計上することになります。

この売掛金などの売上債権や貸付金などの債権に対して、実際に入金されないかもしれない、返済されないかもしれない、という心配があるかどうかにかかわらず、青色申告者はその債権額の5.5%(金融業は3.3%)を経費に計上することができます。

これを一括評価の貸倒引当金といいます。経費の名前は「貸倒引当金繰入額」といいます。

ただし、この経費にした金額は、翌年に「貸倒引当金戻入額」として収益計上しなければなりません。

5.5%という割合は、法人に比べると非常に大きいので(法人は業種によって0.3%から1.3%まで)、ぜひ活用したい青色申告のメリットです。

まとめ

以上、個人事業者の所得税の青色申告のメリットについて、主なものをまとめてみました。

青色申告は承認申請書を提出しなければ、適用が受けられませんので、令和2年から受けたい方は、3月16日(月)までにぜひ提出してください。

最後までお読みいただき、ありがとうございました。

お問い合わせフォーム

お問い合わせフォーム